Obtenga las mejores concepts y análisis de criptografía basados en datos cada semana:

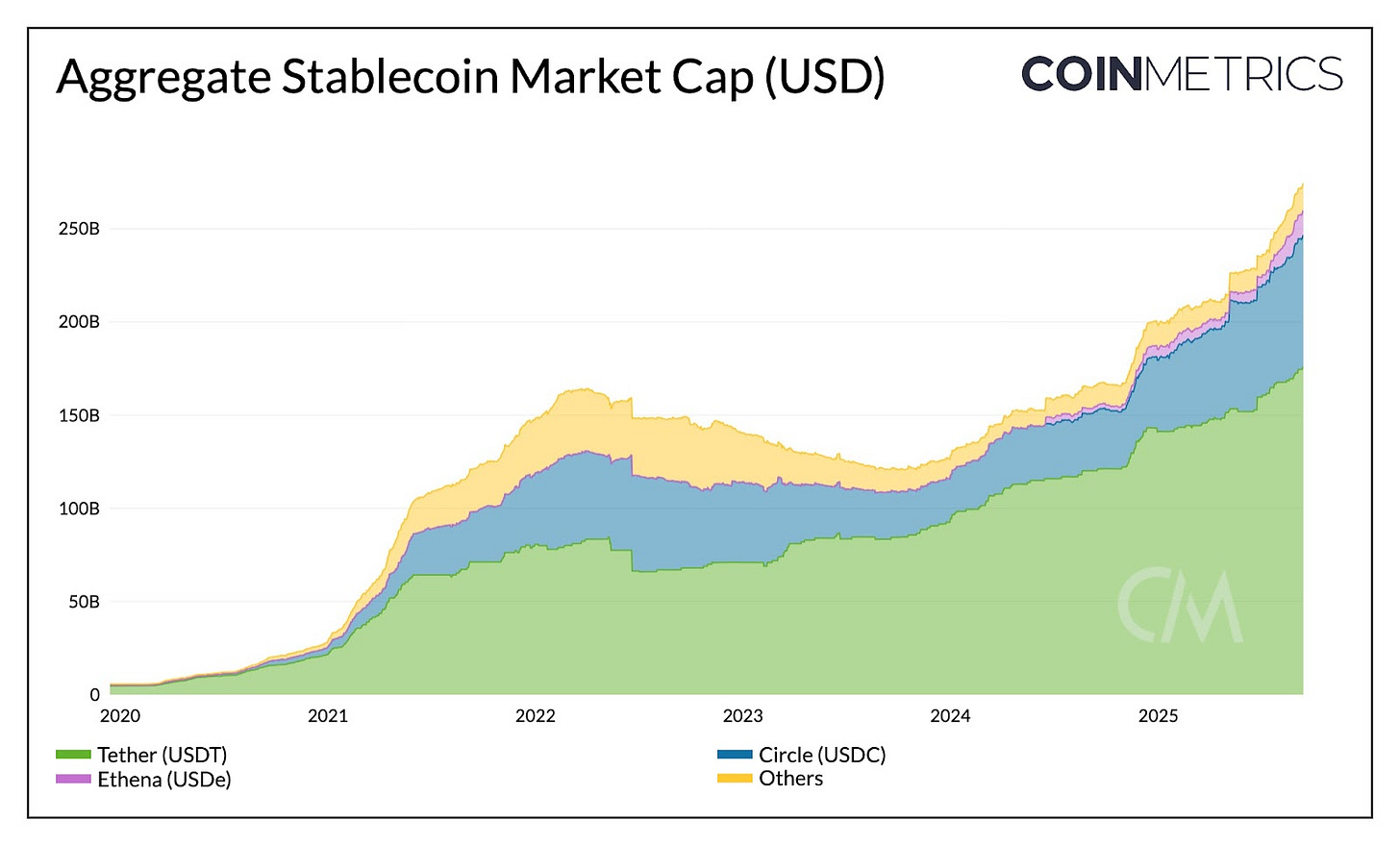

La capitalización de mercado de Stablecoin es de $ 280B, un 40% hasta el año hasta la fecha. El USDT (64%) y el USDC (25%) continúan teniendo las cuotas de mercado más grandes, mientras que el USDE expandió el 133percentde la Ley posterior a Genius, convirtiéndose en la tercera más grande.

La Ley Genius estandarizó el respaldo de la reserva con bonos del Tesoro de los Estados Unidos, cambiando la diferenciación competitiva hacia la distribución, el alcance del ecosistema y la capacidad de escalar la adopción del mercado.

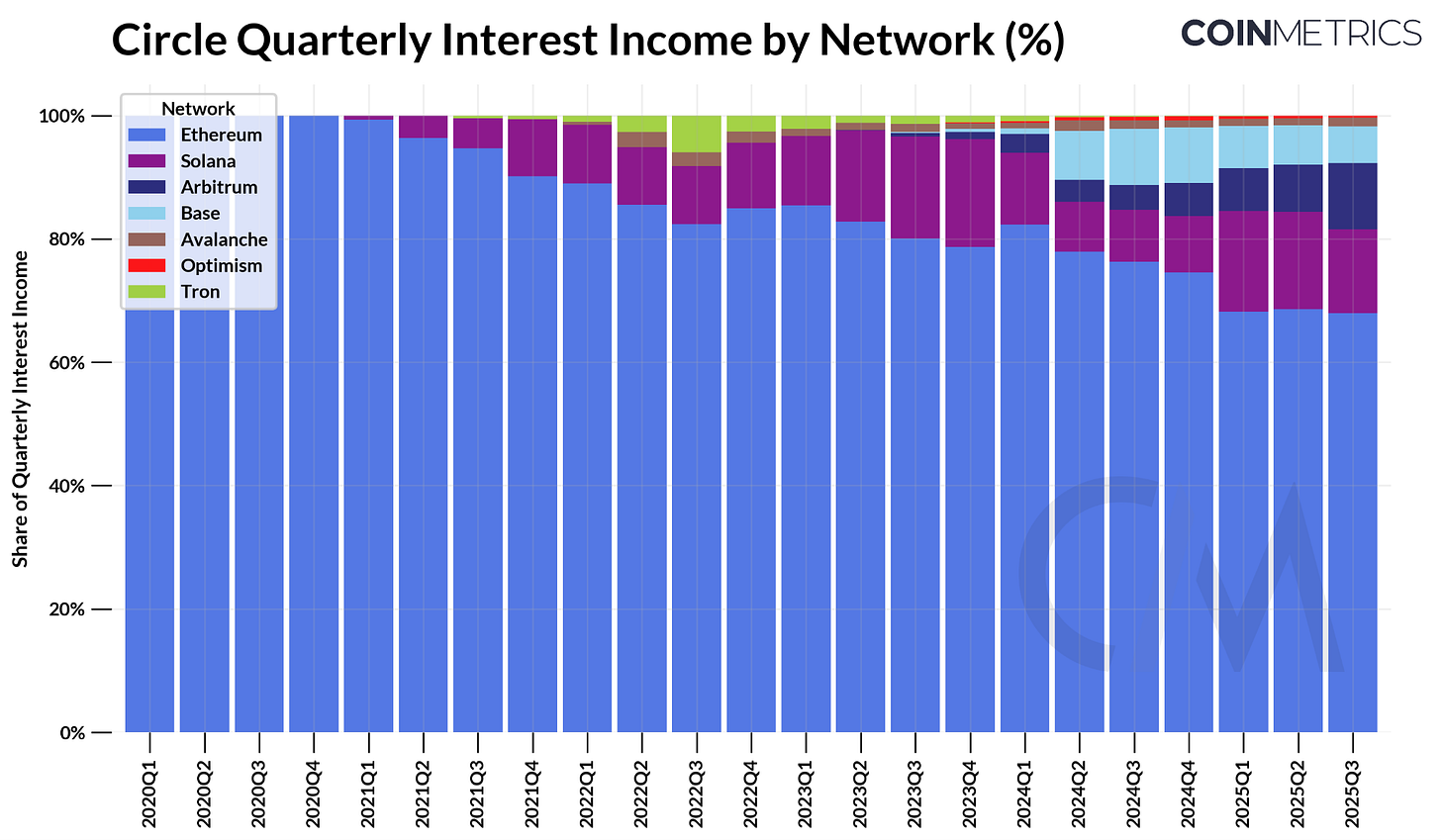

Los ingresos de Circle están impulsados por los ingresos por intereses en las reservas de USDC, principalmente de Ethereum y Solana. Sin embargo, la mayoría de la actividad de transacción de USDC se acumula a Coinbase (a través de los ingresos de secuenciación en la base) y a Ethereum & Solana a través de tarifas y MEV.

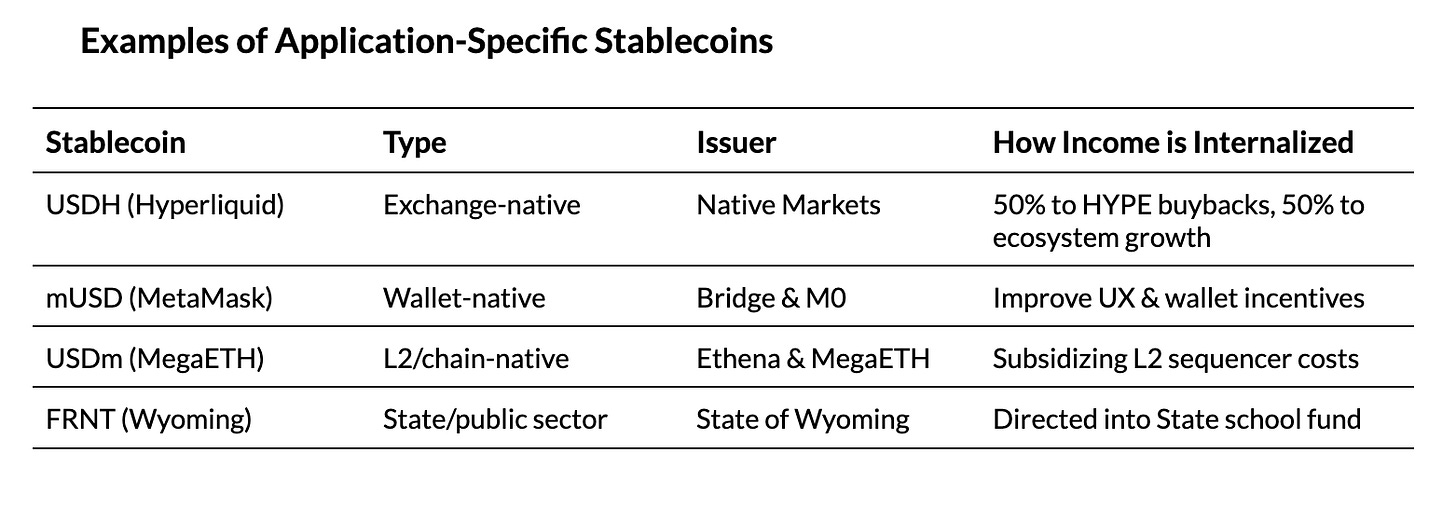

Estas dinámicas apuntan a la aparición de stablecoins específicas de la aplicación y cadenas centradas en el stablecoin, con el objetivo de capturar e internalizar más valor de la pila.

El torbellino de la actividad en el sector de stablecoin no muestra signos de desaceleración. En mayo, publicamos nuestro Informe del sector stablecoinAnalizando los diversos tipos de establo, modelos de reserva y emisores en redes. En los últimos meses, hemos visto la aprobación de la regulación de los Estados Unidos a través de la Ley Genius, mientras que la OPI de Circle llevó el modelo de negocio de Stablecoin a la corriente principal. El panorama competitivo se ha intensificado y aparece en Flux, con Tether anunciando su entrada al mercado estadounidense a través de USAT, una acalorada batalla por el ticker del USDH de Hyperliquid y una ola de lanzamientos de cadena centrados en pagos de empresas como Stripe and Circle.

En este contexto, este tema de las métricas de monedas ‘ Estado de la pink Explora los mares cambiantes del sector de stablecoin en un entorno regulatorio y de tasa de interés cambiante. Con la Ley Genius que estandariza el respaldo de reserva para el pago Stablecoins, la competencia se mueve cada vez más a quienes poseen y capturan la distribución. Mapeamos los ingresos de Circle de USDC a través de blockchains para comprender la dinámica que impulsa el impulso de las estables patentadas y la aparición de redes especialmente diseñadas.

La Ley Genius se firmó el 18 de julio.thCreación de un marco regulatorio para emisores de stablecoin de pago respaldado por dólar. Los requisitos clave de la legislación incluyeron el respaldo del 100% de reserva en activos seguros y líquidos (efectivo y facturas de tesorería de EE. UU. A corto plazo y fondos del mercado monetario) con emisores prohibidos de ofrecer un rendimiento o intereses sobre establo emitidos. Esto ha creado un nuevo entorno en el que la garantización de Stablecoins está más estandarizada entre los emisores.

Antes de considerar el impacto de esto, vale la pena hacer un stability de dónde se encuentra el mercado hoy. La capitalización de mercado agregada de Stablecoins ahora supera los $ 275B, un 40% hasta el año hasta la fecha. Ataduras USDT lidera con una participación de mercado del 64%($ 177B), dividida principalmente entre Ethereum (50%) y TRON (47%), mientras que Circle’s USDC Tiene el segundo lugar con el 25% ($ 71B) en Ethereum, Solana, el árbitro y otras redes.

Fuente: Datos de pink de métricas de monedas Professional

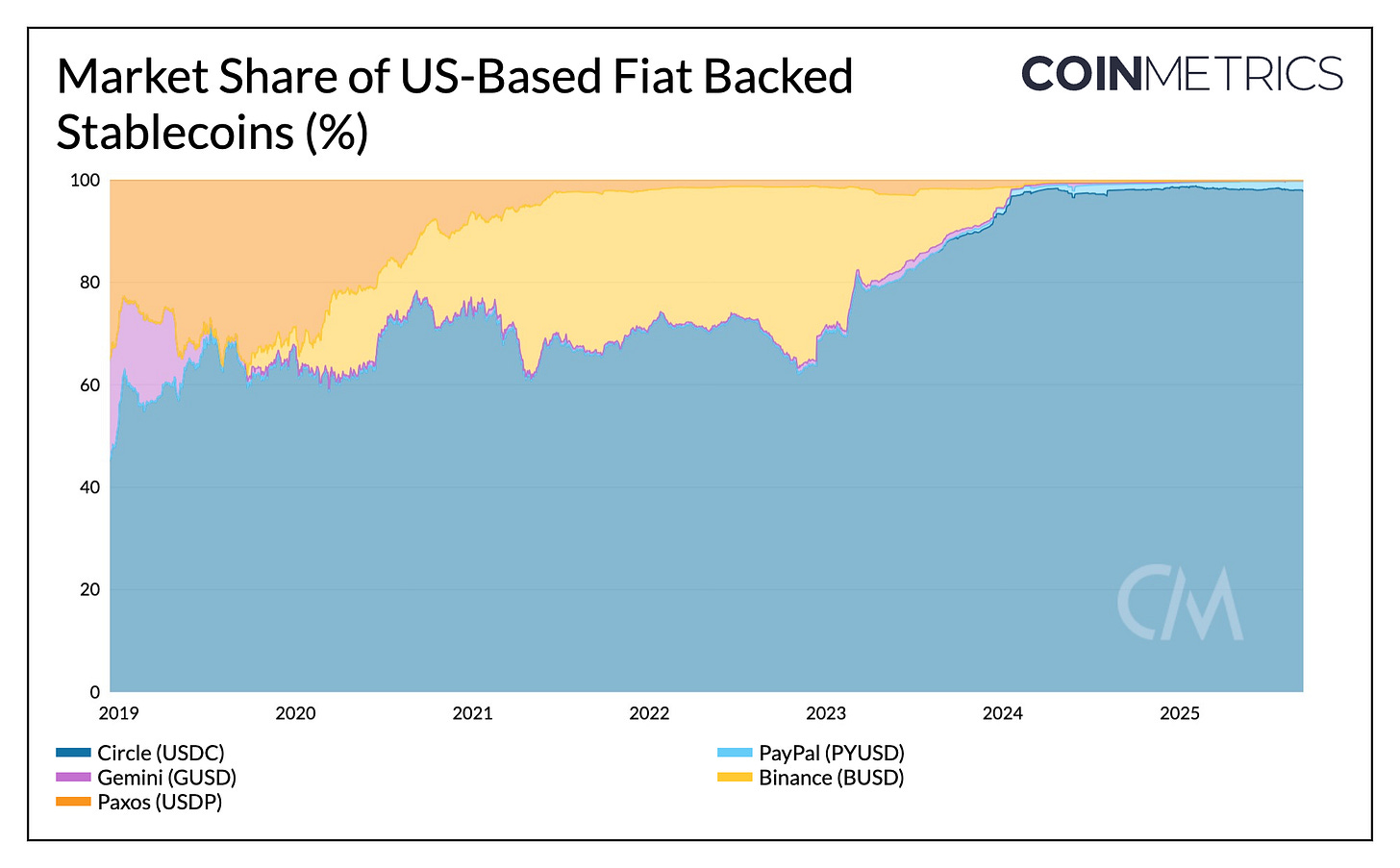

Hasta ahora, Tether ha operado como un emisor en alta mar con sede en El Salvador con USDT principalmente a la demanda en mercados emergentes. Por otro lado, el USDC de Circle se ha beneficiado del sólido posicionamiento regulatorio en el mercado en tierra, donde ahora representa el 97% del suministro de stablecoin domiciliado por los Estados Unidos.

En 2025, el USDC ganó aproximadamente un 6% en participación en el mercado, mientras que el USDT perdió aproximadamente un 7%. Sin embargo, el lanzamiento de USAT de Tether, un stablecoin que cumple con los Estados Unidos, amenaza con erosionar el dominio en tierra del USDC. Con Anchorage Digital como emisor y reservas administradas por Cantor Fitzgerald, USAT necesitará incursionar en listados de intercambio y liquidez para que coincidan con la huella múltiple de USDC y la distribución a través de socios como Coinbase.

Fuente: Datos de pink de métricas de monedas Professional

La prohibición de la Ley Genio de pagar el rendimiento y el entorno de tasa de interés cambiante también podría tener implicaciones importantes en la dinámica competitiva. Con los titulares de Stablecoin prohibidos de ser compensados directamente, los ingresos por intereses de las reservas del Tesoro de los Estados Unidos continúan acumulando a los emisores. Tether y Circle ya poseen más de $ 145B en bonos del Tesoro, con Tether manteniendo los ingresos y Coinbase aprobando indirectamente el interés de las reservas de USDC a los titulares.

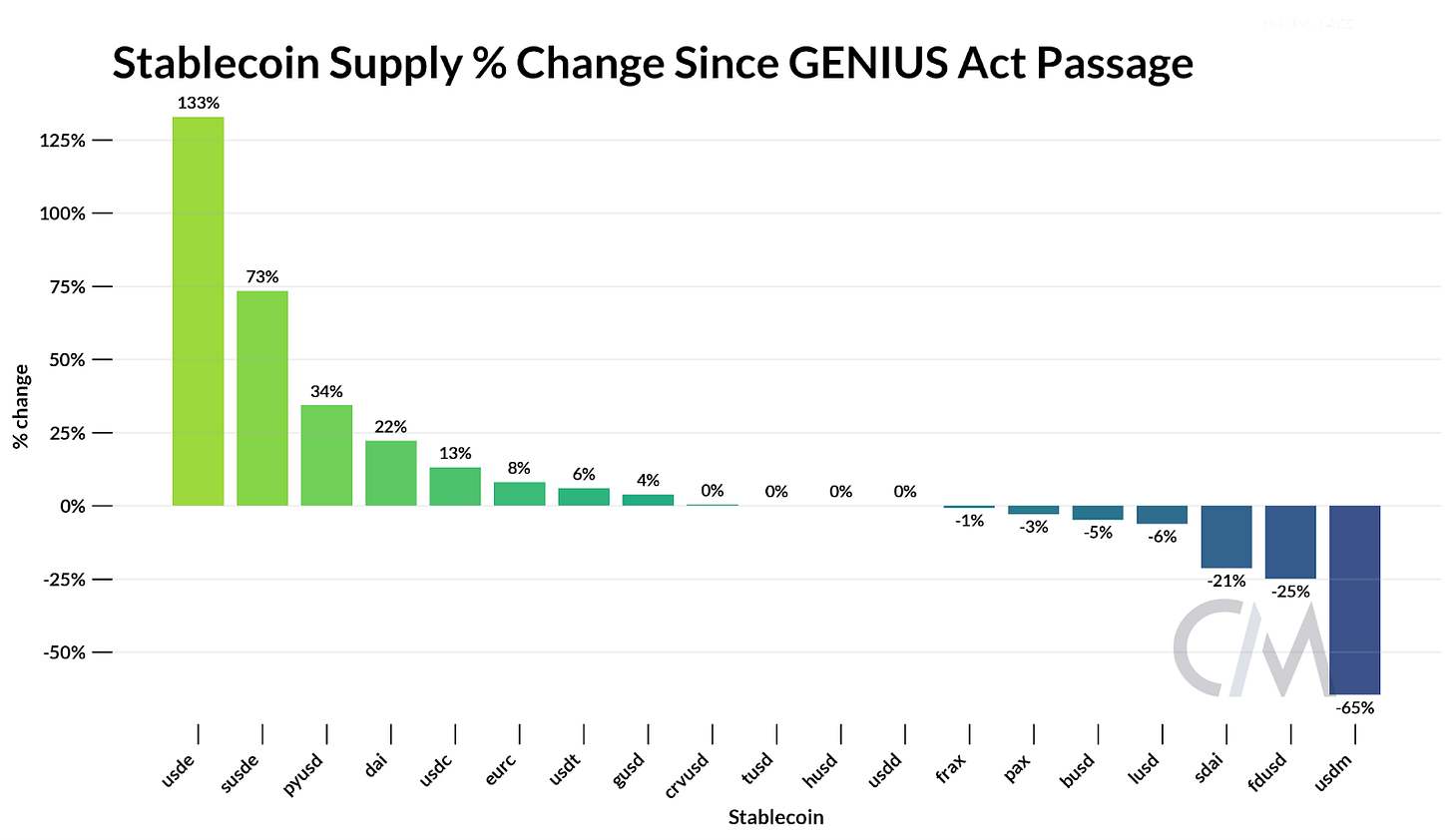

Esta brecha podría hacer alternativas de rendimiento y fuentes de rendimiento en la cadena a través de la participación o los préstamos, más atractivos. El USDE de Ethena ha crecido un 133%, mientras que Susde, su versión estacada, ha aumentado en un 73% desde el paso de la Ley Genius, elevando el USDE al tercer stablecoin más grande con una capitalización de mercado de $ 13.6B. Al tokenizar el comercio básico, a través de estrategias neutrales de Delta, utilizando ETH y futuros perpetuos estacados, Ethena puede ofrecer rendimientos que siguen siendo competitivos incluso cuando las tasas de interés disminuyen.

Fuente: Datos de pink de métricas de monedas Professional

Juntos, estas dinámicas destacan cómo el panorama competitivo se está moviendo más allá de los modelos de reserva hacia la distribución, el rendimiento y el crecimiento del ecosistema.

Como una empresa que cotiza en bolsa, Circle proporciona un plan claro para comprender el modelo de negocio de stablecoin. El principal impulsor de sus ingresos hoy es sencillo: los ingresos por intereses en las reservas que respaldan el suministro pendiente del USDC.

En el segundo trimestre de 2025, Circle ganó aproximadamente $ 634 millones en ingresos por intereses, una función de sus ~ $ 61B en suministro de USDC (en ese momento) y los rendimientos del Tesoro de los Estados Unidos a corto plazo que lo respaldan. Desglosando esto por cadena, vemos que los mayores contribuyentes son Ethereum con $ 423 millones (68%) de ingresos y solana con $ 97 millones (15%), con el árbitro emergiendo como la fuente de suministro e ingresos de más rápido crecimiento (+24percentdesde Q1).

Fuente: Datos de pink de métricas de monedas Professional

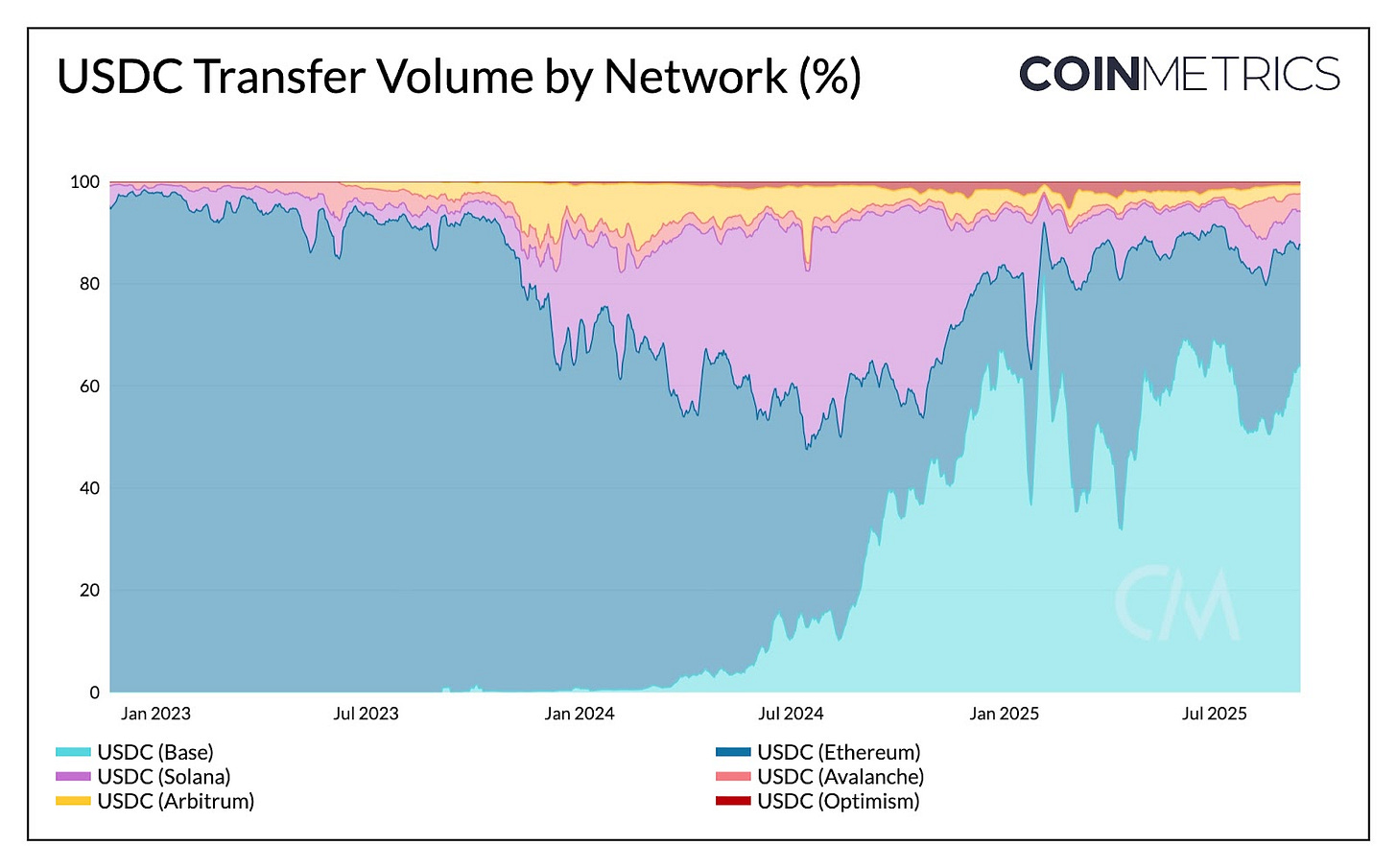

Si bien el suministro de USDC genera ingresos por intereses para el círculo, el movimiento del USDC en las cadenas no. Al romper el parte de transferencias de USDC y transferir el volumen a través de las redes, vemos que Solana domina en frecuencia, mientras que la base (64%) y Ethereum (23%) representan la mayor parte de los volúmenes de transacciones agregadas. Por lo tanto, esta actividad de transacción del USDC se acumula a Coinbase (a través de los ingresos de secuenciación en la base) y los validadores en Ethereum y Solana, en lugar de un círculo mismo.

Fuente: Datos de pink de métricas de monedas Professional

Esto subraya cómo los ingresos de Circle están vinculados a un suministro excepcional del USDC, mientras que las cadenas de bloques capturan el valor de la actividad de transferencia a través de la secuenciación, tarifas y MEV. La aparición de establo específicas de la aplicación como el USDH de Hyperliquid (cubierto en la siguiente sección) ilustra cómo las plataformas se están moviendo para internalizar los ingresos de reserva dentro de sus ecosistemas. Mientras tanto, el lanzamiento de Circle de su cadena de capa-1, Arcoapunta a un esfuerzo por capturar los ingresos basados en transacciones de los pagos y los casos de uso relacionados con FX, que pueden no superponerse completamente con el tipo de actividad que actualmente ocurre en las redes.

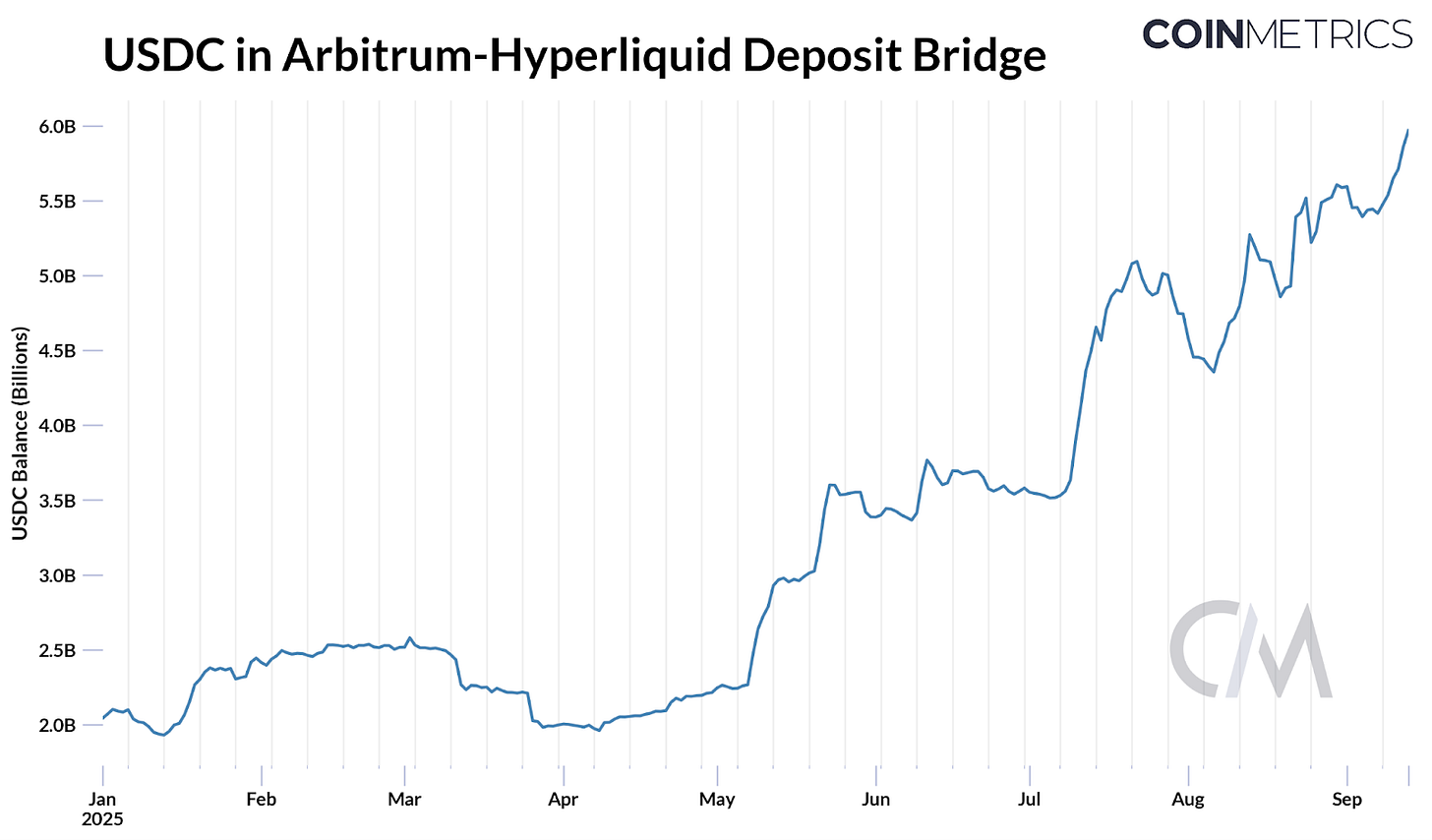

La reciente batalla por el ticker del USDH de Hyperliquid destaca por qué las plataformas quieren reducir la dependencia de fuentes externas e internalizar la economía mismos. La semana pasada, Hyperliquid abrió una votación de gobernanza para otorgarle al ticker del USDH a un emisor “hiperlíquido primero, alineado con hiperlíquidos y appropriate”. Con aproximadamente el 8% de todos los suministros de USDC (~ $ 5.9b) en Puente del Árbitro de Hyperliquidesto representa ~ $ 247 millones en ingresos por intereses (a una tasa de devolución de reserva del 4.1%) que fluye para round (y Coinbase a través del acuerdo de intercambio de ingresos).

Fuente: Atlas de métricas de monedas

Esto provocó una guerra de ofertas, atrayendo propuestas de los principales emisores como Paxos, Ethena, Agora y Sky, junto con participantes más nuevos como los mercados nativos. Los emisores propusieron términos para hacer que el USDH sea convincente para el ecosistema de Hyperliquid, ofreciendo devolver hasta el 95% de los ingresos por intereses, proporcionar modelos atractivos para compartir ingresos o fortalecer la alineación y distribución de cumplimiento.

Al last, los mercados nativos aseguraron el ticker del USDH a través de un voto en la cadena. El USDH de los mercados nativos estará completamente respaldado por el efectivo y los equivalentes del Tesoro de EE. UU. Con reservas fuera de la cadena administradas inicialmente por BlackRock y reservas en cadena por superstate a través de un puente de propiedad de rayas. En respuesta, el círculo también es Preparación para lanzar nativo USDC en hiperevm de hiperliquidsugerir cómo la distribución en las plataformas de crecimiento sigue siendo crítica en la competencia por el dominio de la establo.

Otros lanzamientos recientes de Stablecoin también muestran por qué las aplicaciones, las billeteras, las redes e incluso los estados se están moviendo en la misma dirección: emitir sus propias establo propietarias para capturar los ingresos por intereses y reciclarlo en el crecimiento del ecosistema.

El sector Stablecoin parece estar pasando por una fase de remodelación simultáneamente desde arriba hacia abajo y de abajo hacia arriba. A nivel macro, la Ley Genius tiene requisitos estandarizados, uniendo las reservas de stablecoin a los bonos del Tesoro de EE. UU. Y haciendo que la distribución sea crítica. La batalla entre los titulares Tether & Circle está entrando en una nueva fase, con USAT para desafiar el USDC en su territorio. Con los emisores prohibidos de aprobar el rendimiento, las tasas de disminución pueden elevar el papel de alternativas como el USDE de Ethena a medida que persiste la demanda de rendimiento. En el nivel micro, la economía del ingreso de reserva y la actividad de transacciones están provocando que las plataformas sean internalizadas más valor.

Desde la saga del USDH de Hyperliquid hasta la cadena de arco de Circle, la tendencia apunta a controlar más de la pila, ya sea a través de la internalización de los ingresos de reserva o la captura de ingresos basados en transacciones. Estos esfuerzos también reflejan un impulso más amplio para anclar stablecoins en pagos y liquidación. Pero el camino a seguir plantea preguntas importantes. ¿La ola de nuevas estabilitas patentadas fragmentan liquidez, o las ventajas de distribución consolidará exigir a unos pocos ganadores? Y a medida que surjan cadenas de pago especialmente diseñadas con arquitecturas más centralizadas, ¿complementarán los L1 de uso normal o competirán con ellas por su actividad? La evolución del sector está lejos de establecerse, y cómo se juegan estas fuerzas definirá el próximo capítulo de la adopción de Stablecoin.

Las actualizaciones de esta semana del equipo de métricas de monedas:

Siga las métricas de monedas ‘ Estado del mercado Boletín que contextualiza los movimientos del mercado de criptomonedas de la semana con comentarios concisos, imágenes ricas y datos oportunos.

Como siempre, si tiene algún comentario o solicitud, por favor Háganos saber aquí.

El estado de la pink de Coin Metrics es una visión semanal imparcial del mercado criptográfico informado por nuestra propia pink (en cadena) y datos de mercado.

Si desea obtener el estado de la pink en su bandeja de entrada, suscríbase aquí. Puede ver problemas anteriores de estado de la pink aquí.