Este tema de la dosis de Defi es traída por:

No es necesario abrir cinco pestañas para hacer un intercambio informado. Oku tiene análisis avanzados, órdenes limitadas y gráficos de visión comercial, todo en un solo lugar para la mejor experiencia de Dex. Sitio net Y Gorjeo

Los prestamistas Defi salieron del mercado de 2022 magullados pero aún funcionaban (lo que no podía decirse de sus hermanos CEFI). Justo cuando los mercados criptográficos se estrellaron y la demanda de apalancamiento se desplomó, la Fed agregó al dolor de los prestamistas de Defi a través de su campaña de inicio de tarifas más agresiva, agitando la demanda de los modestos rendimientos en Defi. Y luego en marzo de 2023, la caída de SVB y el depegación del USDC amenazó con impulsar todos los protocolos de préstamos bajo el agua.

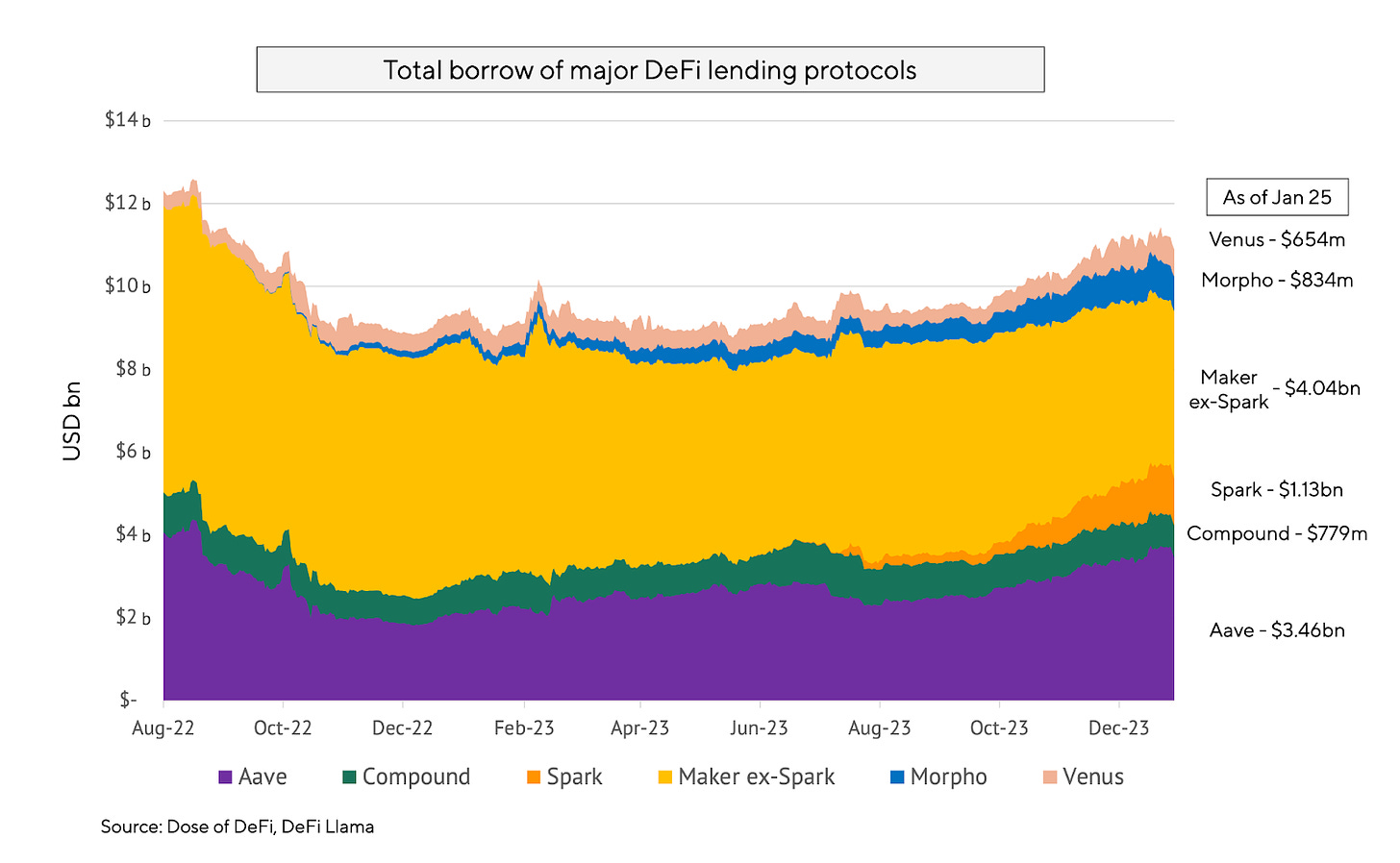

Un año después y ese miedo ha desaparecido; Los prestamistas Defi están floreciendo. Las tarifas en la cadena ahora se parecen más a las de Tradfi (gracias a algunos empujes de Maker), y una nueva cosecha de productos innovadores ha ampliado la base colateral y diversificó las ofertas de riesgos, algo que ciertamente continuará.

Mientras que Defi comercia colectivamente lucha por ofrecer un producto más competitivo que CEFI, Defi Lending ya ha superado a CEFI y ofrece más potencial para crecer en los mercados convencionales con mayores rendimientos. Gracias a tasas más altas, los protocolos de préstamos Defi están viendo una explosión de los ingresos en la cadena que se reinvirtirán en expansión en nuevos mercados. No esperamos un azúcar en el mercado alcista alto, sino más bien un cambio de la defi del entorno de tasa de interés cero hacia un nuevo período de mayores ingresos y un atractivo más amplio.

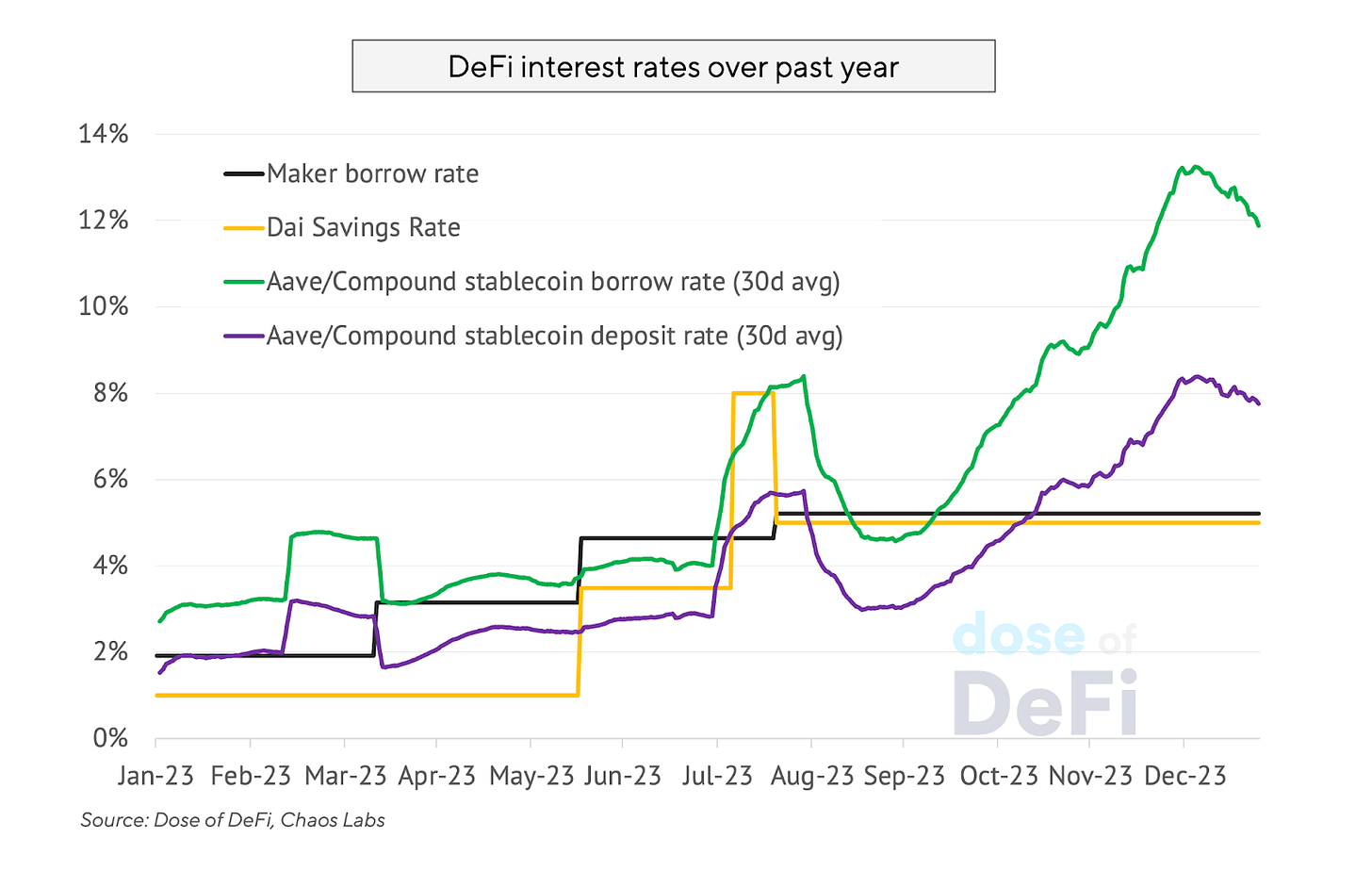

Las tarifas subieron constantemente durante 2023, impulsadas por dos fuerzas: la mayor demanda de apalancamiento a medida que los mercados se calentaron y el rendimiento del mundo actual se produce en la cadena. Makerdao lideró el cargo con tasas más altas cuando votó para aumentar la tasa de endeudamiento de sus bóvedas en la primavera, a pesar de que la demanda de préstamos period tibio. A diferencia de Compuesto y AAVE, donde las tasas de interés se establecen por la demanda del mercado, el fabricante tiene el management complete sobre la tasa de interés que emite para los préstamos DAI.

Maker no aumentaba las tasas solo para pegarlas a los prestatarios. Las tasas de préstamo más altas le permitieron aumentar la tasa de ahorro de DAI, primero a 3.33%, y más tarde al 5% (donde permanece por ahora).

El crecimiento de los activos del mundo actual (RWA) en Makerdao trajo mayores tasas de TRADFI a Defi y redujo enormemente su exposición a la establo. Dai a veces se burlaba burlonamente como “USDC envuelto”, pero este ya no es el caso. A principios de 2023, el 63% de DAI fue respaldado por USDC u otra establo. Avance rápido hasta hoy, y ese número es del 12%. Ha sido reemplazado por activos del mundo actual (principalmente t-fallas), que están produciendo 5%+. Esto implica mucha complejidad fuera de cadena de intercambio de USDC en el Módulo de estabilidad de clavijas Para T-bills y goteo de pagos al protocolo en DAI, pero escala mejor que la garantía criptográfica.

A lo largo de 2023, Maker ha mantenido su liderazgo en el mercado de préstamos ETH antes de AAVE. En 2021, AAVE se benefició de una estrategia de incorporación colateral agresiva. Esto se desarrolló bien para ellos en la transición a ETH estados, y su ventaja de motor temprano les permitió bloquear los efectos de la crimson de liquidez. Tiene ETH más estacada que Maker. ETH estacada representa 59% de la garantía basada en ETH de AAVEen comparación con 42% para el fabricante. El complejo se perdió en el mercado ETH en apuestas, pero sigue siendo un segundo lugar competitivo (detrás de AAVE) en WBTC.

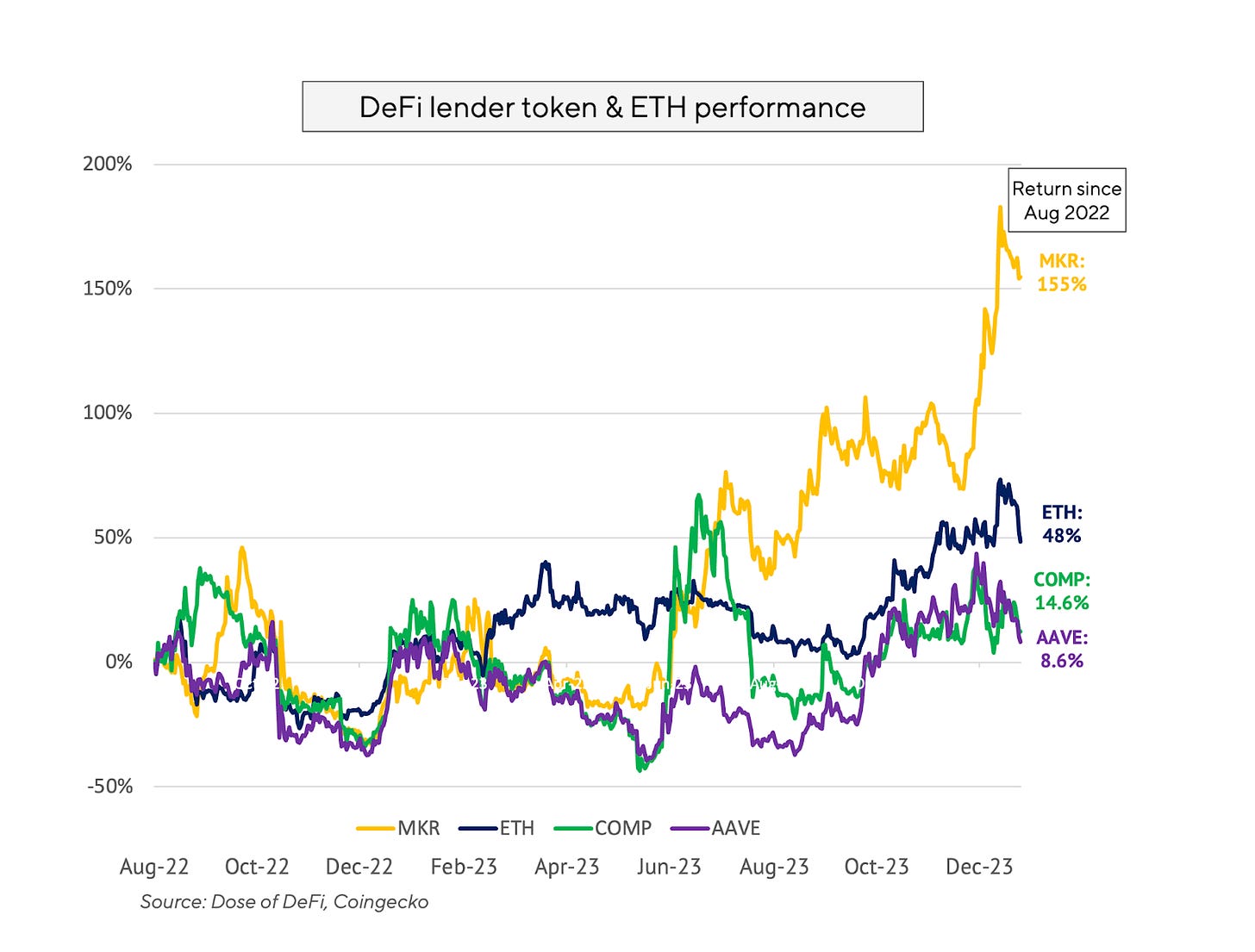

MKR ha liderado el rendimiento del token. Sin embargo, su crecimiento destacado ocurrió en los últimos meses, en mayores ingresos de RWAS y especulaciones sobre los cambios en el closing del juego (más sobre eso más adelante).

La dinámica competitiva cercana entre Maker, Aave y Compuesto (y otros jugadores más pequeños) ha ayudado a impulsar una ola de innovación continua y nuevos lanzamientos de productos en los préstamos. Esto involucra a jugadores nuevos y viejos por igual. Los desarrollos recientes más emocionantes son los siguientes:

Morfo Lanzado en agosto de 2022, y ahora tiene un par de productos diferentes. El optimizador es un protocolo de préstamo P2P construido sobre el compuesto y aave. Coincide con los prestamistas y los prestatarios directamente y recurre al complejo o a AVE. Justo este mes, Morpho lanzó Morpho Blue, un protocolo con una capa muy delgada de gobernanza y dependencias fuera de la cadena. En lugar de confiar en la gobernanza del protocolo central para gestionar los riesgos de préstamos. Morpho Blue no tiene permiso en la capa base, pero las piscinas de préstamo pueden ser curado por proveedores de servicios Defi como Bloqueo analítico, Asadoro B. Protocolo. También Ofrece relaciones de préstamo a valor (LTV) más altas Debido a una mayor eficiencia de capital.

Ajna Acabo de lanzar este mes. Es aún más minimizado por la gobernanza que Morpho y también cuenta con un diseño no Oracle, además de poder aceptar cualquier ERC20 o NFT como garantía. Utiliza un libro de pedidos interno para posiciones de préstamos, lo que significa que los usuarios establecen un precio de mercado para lo que su garantía podría resolver. Ajna podría considerarse como un “Orden de límite de intereses en el activo prestado”. No es muy amigable con Normie, pero su flexibilidad significa que otros podrían construir primitivas además de AJNA para que sea más fácil acceder a usuarios menos sofisticados.

GHO y CRVUSD son nuevas establo de AAVE y curva respectivamente. GHO sigue siendo pequeño (capitalización de mercado: $ 35 millones) y ha tenido problemas con la gestión de PEG. Sin embargo, todavía son los primeros días, y dada la posición de AAVE en el mercado de préstamos, puede tomar su tiempo acumulando un ecosistema alrededor de GHO. Presumiblemente, Aave está interesado en replicar el modelo RWA que Maker ha sido pionero. Ese no es el caso de CRVUSD. Su ventaja estratégica es que hace que LPing en la curva sea más atractiva, y hay cierta reflexividad como un centro de stablecoin. Su innovación clave sus liquidaciones lentas. Ellos solo Anunciados planes de préstamos adicionales esta semana con código Ya en Github.

Chispa es una bifurcación de AAVE V3 que se lanzó como un subdao de Makerdao. Está conectado al núcleo de fabricantes a través del Módulo de depósito directo (D3M). A diferencia del compuesto V2 o AAVE, el Protocolo Maker no es un mercado monetario y no presta colateral (utiliza el modelo CDP). Spark es una forma de ofrecer este producto mientras aún está conectado al stability de Maker. La tasa de préstamo DAI de Spark es establecida por el gobierno de Makerdao (actualmente 5.53%). Ofrece las mejores tarifas de préstamos porque no depende de su suministro de depósitos DAI. Simplemente puede acuñar al nuevo dai. Spark es solo el comienzo de algunos cambios importantes en Makerdao que gira en torno al ambicioso plan closing. Por ejemplo, Spark será uno de varios “subdaos” que puede pedir prestado en el stability normal del fabricante. Estos Subdaos tendrán nuevos tokens para cultivar, a partir de este año. Maker también está recibiendo un cambio de marca completo y un nuevo token. La agricultura y el cambio de marca deberían atraer la atención muy necesaria a Defi.

Además, los protocolos de préstamo han visto Crecimiento significativo en depósitos y préstamos en sus implementaciones L2. Las emisiones de tokens son una gran razón para esto, pero es possible que los activos permanezcan después de los incentivos, ya que las tasas de interés en L2S también son relativamente competitivas con Ethereum. Los L2 y las cadenas de bajo costo son muy importantes para la expansión de los prestamistas de Defi, ya que es la única forma en que pueden avanzar hacia una base de inversores minoristas más en masa.

En Defi, la dinámica del mercado es más fluida en los préstamos, y el éxito parece más dependiente de atrapar la última ola de preferencia de los inversores. El éxito temprano del Compuesto se debió a la agricultura de Comp, que inició una ola de imitadores. Aave se adelantó porque arrinconó el mercado LST.

Mirando hacia el futuro, los protocolos de préstamos estarán luchando para atraer la próxima embestida de tokens ETH reinstados que se espera que lleguen al mercado con el lanzamiento de Eigenlayer. Discutimos el “Etf-enización del rendimiento de ETH“El año pasado y desde entonces, varios proyectos como Río, Renzo y Swell ya han anunciado planes para lanzar nuevas formas de ETH de reponidas tokenizadas. Esto será más complicado que ETH estacada, donde hay diferentes tokens para el mismo rendimiento (ETH recompensas del Protocolo de Ethereum). Con LESTS RESTAKED, habrá puntajes más pequeños, ya que habrá puntuaciones de diferentes tipos de rendimiento. Lido tiene una participación de mercado del más de 70%.

El rendimiento es un poderoso motivador para los inversores. Para el criptográfico-curioso, las altas tasas de Defi pueden ser fáciles de descartar como provenientes de “fichas de gobierno falsas”. Pero el rendimiento también puede ser puro, como lo demuestra la apelación del 5% libre de riesgos en Tradfi el año pasado. Los prestamistas Defi podrían ser la clave para incorporar a los usuarios de Defi más casuales si pueden ofrecer un rendimiento sostenible. Una cantidad significativa de capital podría fluir solo de los usuarios criptográficos de CEFI, si los rendimientos son atractivos.

El aspecto más prometedor de los prestamistas Defi es que están ganando dinero. Makerdao podría alcanzar $ 200 millones en ingresos este añocon gastos por debajo de $ 30 millones. Aave, mientras tanto, puede ver $ 35 millones en ingresos anualesmientras El compuesto podría superar los $ 15 millones. Estos van a los DAO y se pueden reinvertir en el crecimiento y el desarrollo del protocolo. Asignar ese capital a entidades que están alineadas en una estrategia y misión requerirán gobernanza efectiva y eficiente. Los protocolos de préstamos han profesionalizado su gestión de riesgos a través de proveedores de servicios como Guantelete, Bloqueo analíticoy Laboratorios del Caospero tendrán que extender este enfoque a otras áreas de gobernanza en el futuro. Los protocolos de préstamos son complejos y requieren coordinación, pero los últimos años han demostrado que el modelo realmente puede escalar y ser un modelo de negocio sostenible.

Producto Bloxroute para ayudar a los validadores a navegar por los juegos de sincronización de consenso Enlace

Lo que se necesita para ser un constructor de bloques Enlace

Flash Market Making MEV Protocol Aori se lanza en el árbitro Enlace

PayPal participa en la gobernanza de sobornos de CRV por su stablecoin Enlace

Khlani Community tiene como objetivo ser una capa de infraestructura de solucionador descentralizada Enlace

Orderflow.Artwork Enlace

Optimismo Retropgf Spherical 3 destinatarios Enlace

Synthetix lanza V3 Perpetuals en la base Enlace

¡Eso es todo! Comentarios apreciados. Solo presiona la respuesta. Escrito en Nashville, donde todavía me estoy recuperando de nuestra gran nieve la semana pasada.

La dosis de defi está escrita por Poderes de Chriscon ayuda de Denis Suslov y Laboratorio de contenido financiero. Paso la mayor parte de mi tiempo contribuyendo a Central eléctricaun actor del ecosistema para Makerdao. Todo el contenido es para fines informativos y no pretende ser asesoramiento de inversión.